AML & Conformité ATF pour les entreprises de services monétaires

Le monde concurrentiel des opérations de change et le nouvel environnement réglementaire ont créé une pression croissante sur les MSB et les bureaux de change pour qu'ils se conforment aux nouvelles réglementations gouvernementales et bancaires afin de déployer des systèmes logiciels automatisés de tenue de registres.

CurrencyXchanger a été conçu avec l'aide de spécialistes du secteur avec des fonctionnalités robustes pour relever tous ces défis et permettre aux sociétés de change comme la vôtre de se conformer à ces réglementations. Si vous êtes nouveau dans cette entreprise ou souhaitez en savoir plus sur la réglementation, n'hésitez pas à nous contacter et nous vous guiderons dans la bonne direction.

Pourquoi les banques ferment les comptes bancaires des bureaux de change et des ESM ?

Si vous ne le savez pas, les banques, les coopératives de crédit et d'autres institutions financières ont de plus en plus tendance à fermer les comptes bancaires des MSB (Money Service Businesses). Ce phénomène est plus répandu aux États-Unis et au Canada, mais a également été suivi dans d'autres pays.

L'impression générale est que les banques tentent de tuer leurs concurrents en éliminant leur capacité de banque. Bien que cela puisse sembler être une perception valable, ce n'est pas l'objectif général de cette pratique. La raison se résume à la gestion des risques par rapport aux avantages. Les ESM sont intrinsèquement « à haut risque », car elles peuvent involontairement contribuer à faciliter le blanchiment d'argent et le financement du terrorisme en raison de l'absence de systèmes et de processus appropriés en place.

Il existe plus d'un facteur ou deux qui déterminent le score de risque d'une ESM. Les banques doivent passer par un processus très long et approfondi d'évaluation des risques pour évaluer la capacité d'une ESM en termes de lutte contre le blanchiment d'argent et le financement du terrorisme.

Chaque banque a une manière différente d'évaluer ses clients, mais la plupart partagent certains critères communs. Voici quelques-uns des problèmes qui pourraient influencer la décision de la banque :

- Système informatisé de tenue de dossiers conforme à la LBC (le système que vous utilisez doit être conforme à la réglementation). Les ESM qui utilisent un système de tenue de registres manuel n'auront aucune chance de conserver leurs comptes.

- Nombre de succursales que vous avez (plus il est élevé, plus il y a de risques). Si vous exécutez une opération multi-succursales, vous devez disposer d'un moyen de consolider les données entre vos succursales et de signaler les estivats suspects.

- Votre direction doit être informée et formée à toutes les réglementations en matière de LBC et ATF. Vous devez conserver et fournir des preuves de votre formation en gestion en matière de garanties réglementaires, de tenue de registres et de rapports.

- La variété des services que propose votre ESM (remise, espèces, encaissement de chèques, négoce de métaux précieux, etc...) ; plus de services est généralement plus risqué. Comme la banque devra déclarer la transaction de votre ESM à votre régulateur, elle veut savoir combien de frais de déclaration vous lui apporterez.

- Programme AML (Anti-Money-Laundering) & ATF (Anti-Terrorist Financing) en place (manuel d'AML et ATF sur mesure pour votre entreprise). Votre manuel de conformité doit mentionner comment vous effectuerez vos vérifications KYC, KYA (Know Your Agent), KYE (Know Your Employee), règle des 24 heures, liste de sanctions chaque fois que vous traitez avec des clients récurrents. Un manuel de conformité générique ne sera plus acceptable par les banques.

- Vérification des antécédents par rapport aux listes de sanctions : doit être automatisée, ils ne croiront pas que vous le ferez un jour manuellement. Votre liste doit être mise à jour au moins une fois par semaine.

- Programme de déclaration. Veuillez conserver tous les enregistrements de vos rapports.

- En tant qu'ESM, vous êtes susceptible d'avoir des transactions suspectes. Vous devez conserver la preuve et la fournir à la banque.

- Entretien : vous serez interviewé et le directeur de la succursale émettra sa propre recommandation. Certaines entrevues ne sont pas officielles et peuvent se faire par téléphone. Vous devez être très bien préparé pour répondre aux questions de la banque concernant votre programme de conformité.

- Programme de formation : vous devriez avoir un programme régulier de formation sur la conformité pour votre personnel. Gardez une trace de toutes les formations et fournissez-les à la banque comme preuve de votre programme de formation en action.

- Internal Audit program: You must mention in your compliance manual that you have provisioned an internal risk-assessment program

- Audit externe des risques : vous devrez peut-être effectuer un audit externe par des auditeurs tels que Grant Thornton, KPMG, Ernst & Young ou autres.

Logiciel conforme AML - CurrencyXchanger

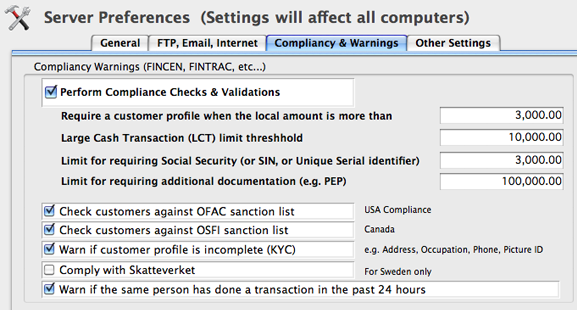

CurrencyXchanger a des dispositions pour la conformité AML qui peuvent être configurées pour différents pays en fonction des lois locales. Le paramètre de préférence permet de définir différents seuils pour différentes transactions. De plus, les gestionnaires peuvent configurer le logiciel pour empêcher l'utilisateur de poursuivre une transaction ou simplement lui permettre de continuer.

Contrôle des noms d'entités et d'individus par rapport aux listes de sanctions

CurrencyXchanger peut automatiquement croiser le nom de toutes les entités enregistrées dans le système avec la liste consolidée des noms et des entités qui ont été mis sur liste noire par les autorités AML.

Si une correspondance est trouvée par rapport à l'une des listes sanctionnées, une boîte de dialogue apparaîtra pour afficher l'origine de la correspondance. Le système bloquera automatiquement la transaction jusqu'à ce que la diligence raisonnable soit terminée par le caissier ou la personne enregistrant la transaction. Le système avertira l'utilisateur plusieurs fois avant que la transaction puisse être effectuée.

Préparer votre audit AML

Pour votre prochain audit de conformité AML, assurez-vous d'avoir les documents suivants en ordre :

- Manuel de conformité mis à jour (Régiment de conformité).

- Journal de formation sur la conformité (preuve de formation AML pour vous et votre personnel).

- Les documents des entreprises clientes doivent être complets (enregistrement, structure de l'actionnariat, etc. : selon CANAFE ou vos exigences législatives).

- Les informations client (KYC due diligence) doivent être complètes et saisies dans votre système d'archivage électronique (par exemple, profession, adresse, date de naissance, etc.).

- Préparez à l'avance les requêtes sélectionnées (comme demandé dans la lettre de l'auditeur).

- Préparez votre personnel aux entretiens personnels et demandez-leur de revoir leur matériel.

- Le responsable de la conformité sera interrogé (tenue de registres, législation...).

- Méthodes d'évaluation des risques pour vos clients (comment déterminer les clients à haut risque).

- Il est recommandé de préparer vos rapports F2R et de saisir les numéros de confirmation dans votre système électronique.